Una segunda oportunidad financiera. Ley de Insolvencia.

Estar en mora durante 90 días o más a dos acreedores diferentes es requisito indispensable para acogerse a esta herramienta. Pueden aprovechar el régimen de insolvencia en Colombia: Cualquier persona que no ejerza profesionalmente el comercio. Imagen de Referencia.

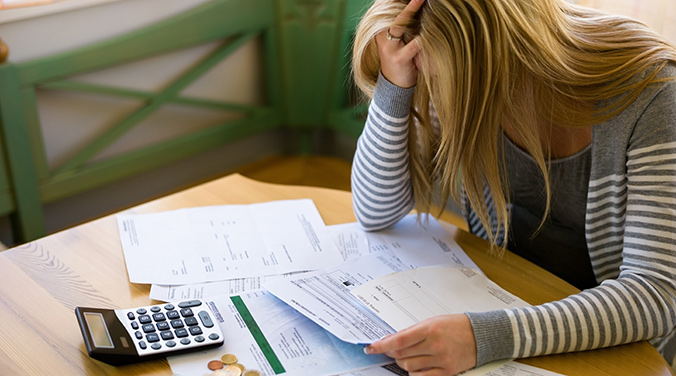

Luego de que su contrato en una empresa dedicada a prestar servicios de banquetes para eventos finalizara, debido a las restricciones por la pandemia, Mariana García* ha tenido problemas financieros, y por su falta de ingresos debe hace más de tres meses las cuotas del crédito de su motocicleta, de la tarjeta y las cuotas un préstamo rotativo.

“Desde hace 15 días estoy trabajando como independiente, pero mis ingresos disminuyeron de aproximadamente 3 millones mensuales, a 1.8; quiero seguir pagando, pero no logré un acuerdo directo con los bancos, me proponían alargar el tiempo y disminuir las cuotas en poco más de 30 mil pesos, no podría cumplir bajo esas condiciones”, asegura.

En su empeño para poder cancelar lo que debe y tener más adelante otra vez una buena vida financiera, decidió acogerse a la Ley de Insolvencia para persona natural no comercial.

“Es una segunda oportunidad, una opción para volver a reconstruir sus finanzas. No se trata de no pagar, es organizarse bajo las nuevas circunstancias, proponer soluciones de pago y permitirse un futuro financiero más claro”, asegura Julián Rodríguez, gerente financiero de Impulse PBS Soluciones Financieras.

“La Ley de Insolvencia de Persona Natural (Ley 1564) se estableció en el 2012 como un salvavidas para aquellas personas naturales no comerciantes que están en mora con sus obligaciones financieras, para que puedan renegociarlas con sus acreedores, mientras que les suspenden procesos de embargo”, agrega Luis Benítez, consultor financiero y director de Insolvencia Colombia.

Y es que, en el país, hasta octubre del 2020 cerca de 1.400 colombianos se han acogido a la Ley de Insolvencia, lo que significa un 19,69% menos respecto a quienes lo hicieron en 2019.

“Muchas personas no conocen la Ley de Insolvencia ni buscan asesoría en sus finanzas, y permiten que su situación llegue a procedimientos de embargo que no tienen reversa. Por eso es importante detectar a tiempo las incapacidades de pago, buscar acompañamiento y acogerse a la ley, para tener una segunda oportunidad financiera sin esperar a que la situación sea crítica”, agregó Benítez.

Las condiciones No todas las personas pueden acogerse a la insolvencia financiera. Tiene requisitos claros, así lo explica Julian Rodríguez: El primero es que suceda incumplimiento en el pago de dos o más obligaciones a favor de dos o más acreedores por más de 90 días, o que cursen en su contra dos o más procesos ejecutivos o de jurisdicción coactiva.

“En cualquier caso, las obligaciones en mora deben representar al menos la mitad del total de todo lo que se adeuda. Es decir, si en total tiene deudas por 2 millones de pesos, y de esas al día 800 mil, y en mora 1’200.000, puede acogerse porque equivale al 60%”, precisa el gerente financiero de Impulse PBS.

Los pasos El primero de los pasos es conocer si cumple los requisitos, por lo que es conveniente buscar asesoría. Posteriormente hay que acudir a un Centro de Conciliación autorizado por el Ministerio de Justicia y del Derecho o a una notaría.

Debe tener en cuenta que los procedimientos de negociación de deudas y de convalidación de acuerdo ante Centros de Conciliación de Consultorios Jurídicos de Facultades de Derecho y de las entidades públicas son gratuitos. Los Notarios y los Centros de Conciliación privados podrán cobrar por sus servicios.

Ventajas

Una de las grandes ventajas de acogerse a esta herramienta, asegura el abogado Juan Carlos Urazán de Urazán y Abogados Asociados, es que normaliza las relaciones comerciales y crediticias. Y, según explica Rodríguez, cuando se acude a ella se detiene el cobro de intereses corrientes, intereses de mora, honorarios de abogados, gastos de cobranza y costos de los procesos civiles en contra del deudor.

La persona que se acoge, negociará entonces con sus acreedores desde los capitales de las obligaciones.

Además, se frenan los embargos y no se recibirán más llamadas, correos electrónicos, mensajes de texto ni llamadas solicitando el pago de las obligaciones.

En la mesa la negociación se hace con todos los acreedores, y deben estar de acuerdo al menos el 51% de ellos en la propuesta de pago para que sea aceptada.

“Un aspecto muy importante es que durante el tiempo que dura el acuerdo, si bien se normaliza el reporte a centrales de riesgo, no se pueden adquirir nuevas obligaciones financieras.

Esto con el fin de que haya tiempo para organizar nuevamente las finanzas y no volver a caer en una situación de riesgo económico”, agrega.

Si el deudor no cumple se puede, agotadas las instancias, ordenar la liquidación patrimonial para así poder pagar lo que se debe.

¿QUIÉNES?

Pueden aprovechar el régimen de insolvencia en Colombia: Cualquier persona que no ejerza profesionalmente el comercio. Es decir, que no esté registrado como comerciante ante entidades como la Dian o la Cámara de Comercio.

Agricultores o ganaderos que no se hayan organizado como empresarios.

Artistas, servidores públicos, abogados, médicos, personas que se dediquen a profesiones liberales, pensionados, o amas de casa.

3 de cada 4 colombianos que se declararon en quiebra durante la pandemia son cabeza de hogar, reveló el estudio Perspectivas de endeudamiento Colombia. 2020 de la firma Insolvencia Colombia.

Según ese estudio, el 79% de las personas que se han acogido a la Ley de Insolvencia son profesionales con empleos bien remunerados, y el 59% con ingresos superiores a los 4 millones de pesos.

El informe también revela que el monto de deudas de más del 77% de las personas con problemas financieros son mayores a los 50 millones de pesos.

Fuente: Periódico Vanguardia. suministrado por Has Reyes Consultora Analista Insolvencia.